光大期货:4月1日有色金属日报

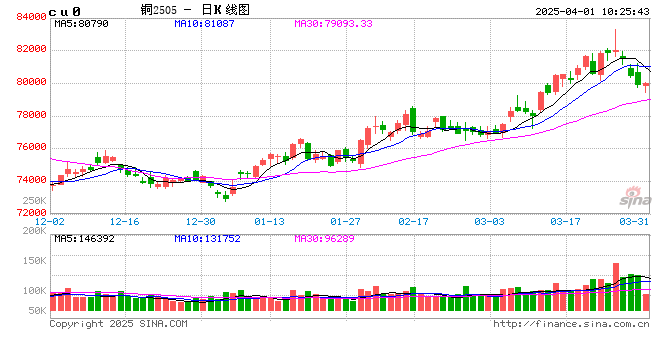

铜:

隔夜LME铜下跌0.96%至9690美元/吨;SHFE铜主力下跌0.83%至79650元/吨;现货进口亏损500元/吨左右。宏观方面,特朗普将于4月2日宣布对等关税政策,白宫表示,该对等关税计划不会包含任何豁免条款。另外,特朗普表示不排除寻求第三任期。美政府关税政策不确定性下,市场对美国经济陷入滞胀预期增强。国内方面,中国3月份官方制造业PMI为50.5,比上月上升0.3。中国3月官方非制造业PMI为50.8,前值为50.4,非制造业扩张步伐有所加快。中国3月官方综合PMI为51.4,前值为51.1,表明我国企业生产经营活动总体扩张加快。库存方面,LME铜下降1550吨至211375吨;Comex铜增加1550.39吨至87249.38吨;SMM全国主流地区铜库存周一统计环比上周五增加0.27万吨至33.72万吨。月初美“对等关税”逐步落地,不确定性降低,美股或带动市场情绪转暖,但市场也要逐步消化美铜伦铜扭曲价差,另外也要关注美国滞涨预期是否继续演绎;国内铜下游面临补库,且在内外价差倒挂下,主动做空动能实际并不足。美对等关税落地前,市场不确定性较强,海外铜价带动国内主动下行;落地后,关注铜是否恢复缓涨节奏。

镍&不锈钢:

隔夜LME镍跌2.77%报15945美元/吨,沪镍跌1.99%报127920元/吨。库存方面,昨日LME镍库存减少1584吨至198720吨,国内 SHFE 仓单减少53吨至26746吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水维持0元/吨。消息面,据市场消息了解,今日华南某不锈钢厂高镍生铁招标,招标价1020元/镍点(到港含税,10%≤Ni≤12%),招标量上万吨,交期5月中下旬;青山集团2025年4月高碳铬铁长协采购价7595元/50基吨(现金含税到厂价),环比上月价格上涨600元/50基吨,天津港收货价格减150元/50基吨。镍矿再度走强,内贸价格及升水上涨;镍铁成交价格延续偏强运行,成本端继续抬升。不锈钢方面,原料成本延续偏强,4月供应300系环比基本持平,周度库存小幅下降,全国主流市场不锈钢89仓库口径社会总库存109.94万吨,周环比下降1.97%。新能源方面,受资源端扰动,带动中间品、硫酸镍及终端产品价格上涨。有色品种多数下跌,前期政策扰动或告一段落,一级镍上周社会库存小幅增加,价格缺乏新的利多刺激或震荡偏弱运行,关注海外政策及国内一级镍库存情况。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2505收于2950元/吨,跌幅0.97%,持仓减仓4787手至20.1万手。沪铝震荡偏弱,隔夜AL2504收于20425元/吨,跌幅0.54%。持仓增仓358手至20.2万手。现货方面,SMM氧化铝价格继续回调至3092元/吨。铝锭现货贴水10元/吨至平水,佛山A00报价回落至20530元/吨,对无锡A00贴水30元/吨,下游铝棒加工费包头河南临沂持稳,新疆南昌广东无锡上调10-30元/吨;铝杆1A60加工费持稳,6/8系加工费持稳,低碳铝杆加工费下调20元/吨。矿端价格谈判暂无较大下调结果,氧化铝跌破现金成本,走势开始向超跌修复逻辑靠拢。电解铝进入宏微博弈期,美国关税政策全面落实前夕,引发贸易风险不确定性担忧,国内以旧换新政策带动,光伏抢装和新能源车增产带动板带箔增量,国网订单落地带动线缆需求启动,旺季效应持续加码,但阶段高铝价对下游提单积极性形成限制。预计铝价易涨难跌,可适当考虑下方逢低轻仓试多。

工业硅&多晶硅:

31日多晶硅震荡偏弱,主力2506收于43460元/吨,日内跌幅1.36%,持仓增仓159手至27527手;SMM多晶硅N型硅料价格42000元/吨,现货对主力贴水收至1460元/吨。工业硅震荡偏弱,主力2505收于9785元/吨,日内跌幅1.12%,持仓减仓9139手至22.02万手。百川工业硅现货参考价10680元/吨,较上一交易日持稳。最低交割品#553价格降至9650元/吨,现货贴水收至130元/吨。近期企业联合减产消息出现,但仍未达成共识。在大厂出现大规模减产动作前,工业硅库存难以形成有效去化,延续探底节奏。缅甸地震导致国内西部拉棒核心产区云南、宜宾一带厂家出现焖锅、炸棒、炸炉等情况,叠加进入4月交割带动部分需求,多晶硅下方有支撑,但近期终端抢装消化组件库存,稀释需求传导,上方空间有限制。

碳酸锂:

昨日碳酸锂期货2505合约涨0.13%至74160元/吨。现货价格方面,电池级碳酸锂平均价下跌150元/吨至74000元/吨,工业级碳酸锂下跌150元/吨至72050元/吨,电池级氢氧化锂(粗颗粒)维持69650元/吨,电池级氢氧化锂(微粉)维持74800元/吨。仓单方面,昨日仓单集中注销,昨日库存17755吨。供应速度小幅放缓,周度碳酸锂产量来看,周度产量环比减少628吨至17318吨,部分企业开始检修;需求或仍维持旺季运行,四月排产陆续发布,据富宝调研数据来看,4月三元产量预计为31550吨,环比增长11%,磷酸铁锂产量预计为61820吨,环比增长12%,电芯产量为112GWh,环比增长7.4%。周度数据来看,动力电芯方面,周度电芯产量环比增加5.6%至21.37GWh,其中铁锂环比增加6.9%至14.48GWh,三元环比增加2.8%至6.89GWh。库存方面,周度碳酸锂库存环比增加1511吨至127910吨,三元材料环比增加147吨至13821吨,磷酸铁锂环比增加530吨至101600吨。正值海外矿山及国内财报披露季,除新增投产项目未能精确测算成本外,各项目因技改等因素导致成本大多出现下调,均衡价格重心仍有下移空间;锂矿价格下调,叠加锂矿到港量增加预期,成本支撑下移;客供/长协的增加导致下游采购活跃度降低。短期关注价格低估值压力下的仓单库存情况,关注锂矿价格走势及上游停减产情况,中期警惕下游的高库存消化不畅或带来的负反馈。

发表评论